不妊治療のお金の負担を減らすものとしてこの時期忘れてはいけないのが医療費控除。

1年間の医療費が一定額以上になってしまった場合に確定申告をすることで税金を減らすことができる制度です。

不妊治療は高額になることが多いので、利用しない手はありません。

今回は医療費控除のやり方や注意点をお伝えします。

「医療費控除」とは?

医療費控除とは、1年間に支払った医療費が一定額を超えた場合に、確定申告により税金が減額される制度のことです。

1年間というのは、1月1日から12月31日までのこと。

自分だけでなく、生計を一にする家族の分も合算することができます。

一定額というのは10万円(総所得金額が200万円未満の人は総所得金額の5%)です。

医療費控除は年末調整ではできないので、確定申告をする必要があります。

医療費控除でどれくらい税金が減るの?

医療費控除額=1年間に実際に支払った医療費の合計額-保険金などで補てんされる金額-10万円(※)

※総所得金額が200万円未満の場合は総所得金額の5%

保険金などで補填される金額というのは、医療保険などで受け取る給付金のほか、特定治療支援事業で受け取る助成金や高額療養費の払戻金、職場からの補助金なども該当します。

具体例を見てみましょう。

課税所得金額が300万円の人が、不妊治療に100万円かかり、不妊に悩む方への特定治療支援事業により30万円の助成金を受け取った場合の医療費控除額は次のように計算します。

100万円-30万円-10万円=60万円

でも、税金が60万円減るわけではありません。この60万円に対する所得税と住民税が減額されます。

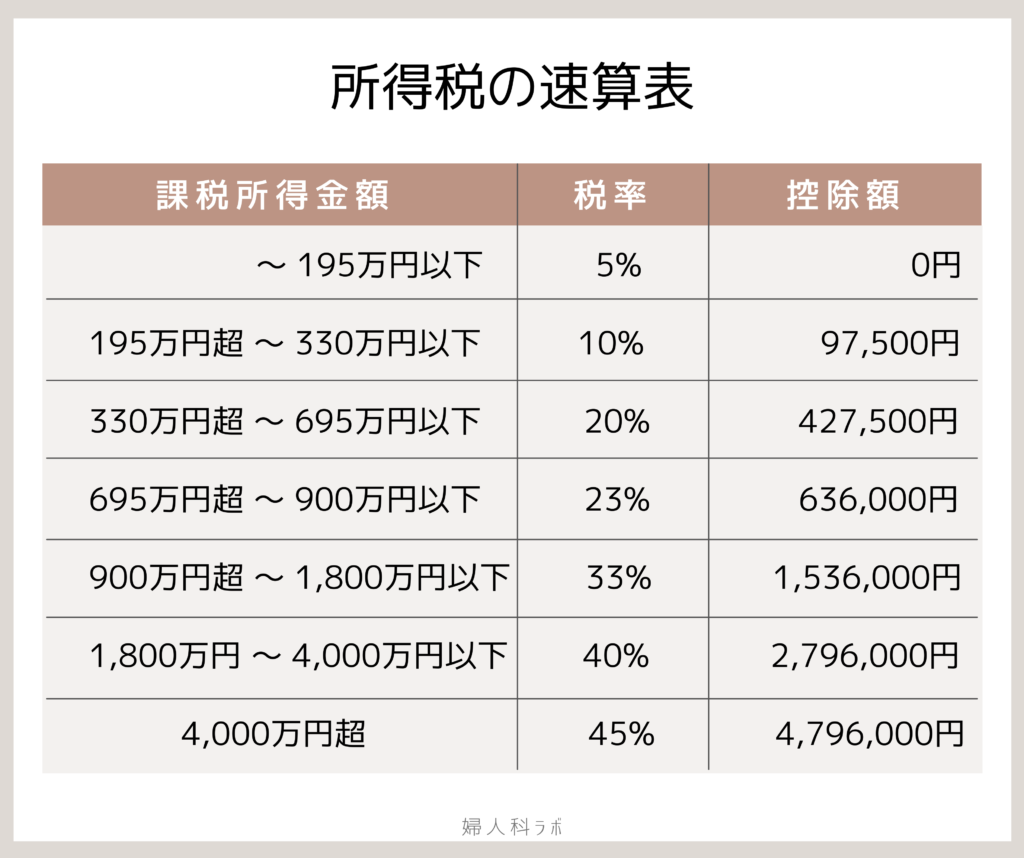

課税所得金額が300万円の場合、所得税の税率は10%、住民税の所得割は10%なので、

60万円×(10%+10%)=12万円 となり、所得税と住民税合わせて12万円が減税されます。

医療費控除は夫婦どちらが受けても構いません。

所得が多い方が医療費控除を受けることで所得税率が高くなり、減税される金額が多くなる場合があります。

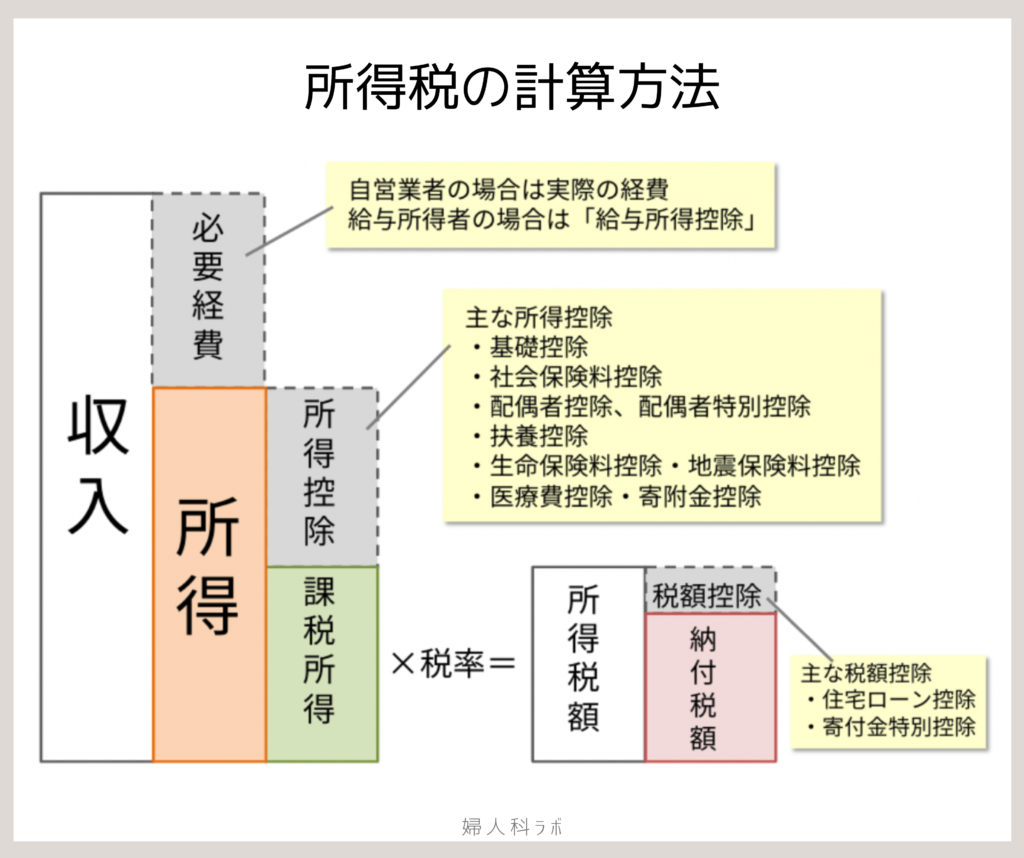

ちなみに課税所得金額とは、所得税の課税対象となる金額のことです。

給与所得者の場合、給与収入から給与所得控除額を差し引いたものが「所得」です。

そして所得から基礎控除や社会保険料控除、配偶者控除などの所得控除を差し引いたものが「課税所得金額」です。

例えば、年収700万円の会社員、妻は共働きで配偶者控除・配偶者特別控除の対象ではない、子どもなし、医療費控除額60万円の場合の課税所得金額をざっくり計算すると、およそ310万円になります。

この計算では基礎控除と社会保険料控除以外の所得控除は考慮していませんので、生命保険料控除など控除できるものが他にもある場合はさらにここから差し引きます。

医療費控除の対象になるもの、ならないもの

医療費控除の対象になるかならないかは、治療を目的としているかどうかで判断します。

主なものをまとめてみました。

○対象となるもの

- 病院に支払った診療費、治療費、入院代等

- 医師の処方箋で購入した医薬品代

- 通院費(公共交通機関)

- 治療のための市販薬、漢方薬、マッサージ、鍼灸費用

- 妊婦健診費

- 分娩費

✕対象外のもの

- 市販の排卵検査薬、妊娠検査薬代

- 自家用車で通院する場合のガソリン代、駐車料金

- 予防接種の費用

- 人間ドックの費用(異常が見つからなかった場合)

- 出生前診断の費用

- サプリメントの購入費

- マタニティヨガの費用

- 自分の希望で生じた入院時の個室料、差額ベッド代

- 入院中に買った日用品やお弁当代

人工授精、体外受精、顕微授精、顕微鏡下精巣内精子回収法は公的医療保険の適用外ですが、医療費控除の対象になります。

また、治療のために必要なものであれば、あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術や漢方薬の代金も対象になります。

交通費は、電車やバスなどの公共交通機関を使った場合には医療費控除の対象となります。タクシー代は、病状から見て急を要する場合や、電車、バス等の利用ができない場合など以外は認められません。

また、自家用車で通院した場合のガソリン代や駐車料金は対象外です。

予防接種や人間ドックの費用、サプリメントの費用などは目的が治療ではなく健康維持なので医療費控除の対象外です。

不妊治療以外の医療費や、生計を一にする家族の分も合算できます。

医療費控除を受けるには?

医療費控除を受けるには、確定申告をする必要があります。

医療費控除に必要な書類は、「医療費の支払いを証明する書類(レシートや領収書、医療費通知など)」「医療費控除の明細書」「源泉徴収票」「確定申告書A」「マイナンバー確認書類・本人確認書類」の5点です。

確定申告の書類は税務署や市区町村の窓口でもらうこともできますが、国税庁ホームページの「確定申告等作成コーナー」で必要事項を入力し、プリントアウトするのが便利です。

医療費控除の適用を受けるには、確定申告書とは別に「医療費控除の明細書」に必要事項を記載する必要があります。

医療費控除の明細書は、医療を受けた人ごと、病院や薬局ごとにまとめて記入することができます。交通費は「その他の医療費」として記入します。

「医療費の支払いを証明する書類(レシートや領収書、医療費通知など)」の添付は必要ありませんが、確認や提出を求められたときのために5年間は保管するようにしましょう。

確定申告書は居住地を管轄する税務署に提出します。提出の方法には(1)税務署に持参、(2)郵送、(3)e-Taxの3つの方法があります。提出時にはマイナンバーの確認と本人確認が必要です。確定申告書を持参する場合には提示、郵送の場合にはコピーを添付する必要がありますので、忘れずに準備しておきましょう。

医療費控除のよくあるQ&A

Q1 医療費控除の提出期限はいつですか?

自営業者など、もともと確定申告をする必要がある場合は、2月16日〜3月15日の間に確定申告をする必要がありますが、医療費控除などによる「還付申告(払いすぎた税金を返してもらう)」の場合には5年以内であれば可能です。

つまり、2020年分の医療費控除は2025年12月末まで可能ですし、2016年分の医療費控除は2021年12月末までに申告すれば間に合います。

2月、3月は税務署がとても混むので、還付申告の場合は時期をずらした方がスムーズです。

Q2 2年前の医療費控除をしたいのですが、引っ越しました。確定申告書はどこに提出したらいいですか?

現在の居住地を管轄する税務署に提出してください。

Q3 12月に体外受精をして、年が明けてから助成金の申請をしました。

この場合、医療費控除の金額はどうなりますか?

確定申告を行う時点で受け取る金額が確定している場合には、まだ受け取っていなくてもその分の金額を医療費から差し引きます。

不妊に悩む方への特定治療支援事業の助成金(旧特定不妊治療費助成金)の額は治療内容に応じて決まっていますので、受け取ったものとして計算してください。

Q4 医療費控除は住宅ローン控除やふるさと納税と併用できますか?

住宅ローン控除やふるさと納税との併用は可能です。

ただし、ふるさと納税と併用する場合にはワンストップ特例制度は使えなくなるため、医療費控除と合わせて確定申告する必要があります。

また、医療費控除によりふるさと納税の控除上限額が減少する場合があります。

確定申告と聞くととても難しく感じるかも知れませんが、国税庁ホームページの「確定申告等作成コーナー」はとてもわかりやすく作られていますので、初めての方でも申告書の作成が可能です。

不明点がある場合には、電話での問い合わせもできます(2月、3月は混み合っています)。

不妊治療の費用は高額になりがちなので、助成金や医療費控除などを活用して少しでも負担を減らしましょう。